이해욱 DL그룹 회장, 대림I&S로 그린 대림 지배 빅픽처 [SI업체 일감몰아주기 대결]

2021.07

19

뉴스관리팀장

12시 59분

722

0

본문

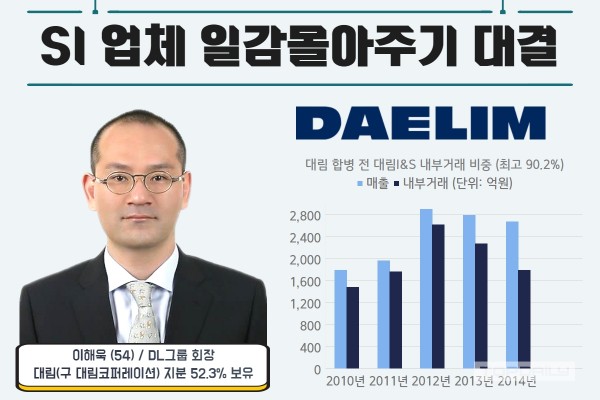

이해욱 DL그룹 회장과 대림I&S 내부거래 비중.

대림I&S 내부거래 최대 90%, 300억원대 이해욱 배당금으로

몸집 키운 대림I&S 대림에 흡수합병, 이해욱 52.3% 최대주주

'대림+DL' 지주사 통합 가능성 솔솔, 대림에 우회 상장 기회

이해욱 DL그룹(구 대림그룹) 회장은 재계 20위권 대기업 그룹 중 이중근 부영그룹 회장(93.8%) 다음으로 그룹 지배력이 높다. 지금의 이해욱 회장을 만든 중심에는 내부거래를 기반으로 자금력을 제공한 대림I&S가 있다.

지난 2008년까지 DL그룹 최상단 지주사 대림(구 대림코퍼레이션)에 이 회장 지분은 없었다. 이해욱 회장은 본인 소유격 계열사 대림H&L, 대림I&S 몸집을 불려 차례로 대림에 흡수합병하는 방식으로 그룹 지배력을 넓혀갔다.

대림이 이해욱 회장 100% 소유인 해운 중개기업 대림H&L을 합병하자 이 회장의 대림 지분은 단번에 32%까지 올랐고 이준용 명예회장에서 이해욱 회장으로 승계구도가 본격화됐다.

여기서 한 번 더 지배력을 끌어 올린 게 대림I&S다. 이해욱 회장은 이후 2015년 지분 99.2%를 가지고 있던 시스템통합(SI) 업체 대림I&S와 대림코퍼레이션이 추가로 합병하면서 대림 내 지분을 52.3%까지 끌어 올리며 최대주주가 됐다.

이 회장이 대림I&S를 내세워 그룹 지배권을 확장할 수 있었던 것은 탄탄한 내부거래 활동 덕분이다. 대림I&S 매출의 절반 이상을 제공하는 DL(구 대림산업)을 필두로 그룹 계열사들은 건설관련 전산용역, IT 인프라 구축 통신공사, 시스템관리(SM), 건물위탁관리 등을 지원했다.

이해욱 회장이 대림산업 구조조정실 부장 시절인 1999년 대림I&S를 92억원 헐값에 사들였다. 이후 대림과 합병 전까지 10년 넘게 내부거래 비중 60% 이상 유지했고, 2006년 이후 고정적으로 확보한 내부거래 매출만 1000억원 이상이었다. 지난 2012년에는 내부거래 비중 90.2%로 전체 매출 2896억원 중 2612억원을 차지했다.

이렇게 올린 수익으로 대림I&S는 이 회장에게 돈방석을 안겨줬다. 대림I&S는 지난 2001년부터 대림에 흡수합병되기 전까지 9차례 배당으로 이 회장에게 300억원 이상 현금이 돌아갔다. 특히 지난 2007년에는 영업이익(122억원)의 2배가 넘는 250억원을 배당 책정해 당시 53.7% 주식을 보유한 이 회장에게만 130억원을 수익으로 안겨줬다.

대림I&S가 이 회장에 쥐어준 수익은 이뿐만이 아니다. 이 회장은 갖고 있던 소량의 대림산업 지분을 대림I&S에 팔았다. 대림I&S는 2014년 7월 대림산업 보통주 0.47%(16만3644주), 우선주 0.17%(6990주)를 전량 매입해 이 회장은 145억원을 벌었다.

또 내부거래로 몸집이 커진 덕에 대림I&S는 대림코퍼레이션의 합병 과정에서 비싼 값을 받을 수 있었다. 대림I&S은 흡수합병 당시 주당 17만2263원 가격으로 책정됐다. 이 회장이 대림I&S에 들인 100억원 상당이 12배 이상 뛰어 1290억원 가치가 된 셈이다. 이 회장이 대림 지분 52.3%를 확보해 과반 이상의 그룹 지배권을 강화할 수 있었던 결정적 역할이었다.

대림 지분을 절반 이상 가지게 된 이해욱 회장은 거액의 배당금 잔치를 벌였다. 지난 2015년 이 회장은 대림 최대주주가 되자마자 184억원에 달하는 배당금을 책정해 90억원 이상 경영승계 자금을 취득했다. 당해 배당성향은 480%까지 치솟았다.

대림I&S이 운영하던 SI 사업부는 대림에 넘어와서도 그룹사와의 SI 내부거래가 활발하다. 지난해 DL을 통한 SI 내부거래만 1229억원이었고, DL건설로부터도 통신 공사와 정보시스템 개발 관리로 356억원 수익을 올렸다. 지난해 SI 부문 전체 매출은 2605억원으로 합병 전과 유사한 규모다.

매출 2조원대 기업 대림 속에 들어와 SI 내부거래를 진행 하다보니 일감몰아주기 규제 부담도 덜었다. 합병 직전 내부거래 비중 67.1%에 2667억원 매출을 거둔 SI 사업은 지난해에도 비슷한 규모를 달성했지만, 대림 전체 내부거래 비중을 볼 때 18.7%에 불과하다. SI 사업이 상대적으로 규모가 큰 석유화학, 선박해운 물류 사업에 가려졌기 때문이다.

대림은 장기적으로 SI 사업이라는 공통점을 들어 그룹 내 실질적 지주사 DL과 합병할 가능성도 거론된다. 올해 1월 그룹 개편 이후 대림산업이 DL이앤씨와 DL케미칼을 분할하면서 존속법인 DL 사업 목적에 SI 사업이 명시됐다. 한 그룹 내 SI 업체를 두개 이상 운영할 필요가 없어 대림과의 합병 가능성을 암시하는 지점이다.

이 경우 비상장사 대림은 상장사 DL과 합병하면 우회 상장 효과를 거둘 수 있게 된다. 재무적 투자자(FI)가 엑시트(투자금 회수) 과정에서 요구할 수 있는 기업공개(IPO) 압박에서도 자유로울 수 있다. 지난 3월 대림 지분 26.7% 보유했던 KCGI가 지분 전량 매각하면서 특수목적회사(SPC) 에코그란데가 대림 지분 19%를 확보했다. KCGI 또한 대림에 IPO를 요구할 것을 검토한 상황이었다.

두 지주사가 합병하면 대림과 DL을 거치며 계열사 지배력이 떨어지는 문제도 해결할 수 있다. 그간 50% 이상 지분을 가진 대림과는 반대로 DL에 대한 이 회장의 지배력이 낮아 지배구조를 개선해야 한다는 시각이 팽배했다.

대림이 지분스왑으로 DL 지배 강화에 나선 것도 DL과의 합병을 위한 포석 과정으로 이해 가능하다. DL은 지난 5월 DL이앤씨 보통주 공개매수에 나섰고 대림이 사실상 단독 참여 형태로 계약 체결했다. 대림은 DL이앤씨 보통주 전량을 현물출자해 DL 신주 551만여주로 교환받았다. 이로 인해 대림의 DL지분율은 기존 21.67%에서 42.3%까지 뛰었다.

김순실 기자

대림I&S 내부거래 최대 90%, 300억원대 이해욱 배당금으로

몸집 키운 대림I&S 대림에 흡수합병, 이해욱 52.3% 최대주주

'대림+DL' 지주사 통합 가능성 솔솔, 대림에 우회 상장 기회

이해욱 DL그룹(구 대림그룹) 회장은 재계 20위권 대기업 그룹 중 이중근 부영그룹 회장(93.8%) 다음으로 그룹 지배력이 높다. 지금의 이해욱 회장을 만든 중심에는 내부거래를 기반으로 자금력을 제공한 대림I&S가 있다.

지난 2008년까지 DL그룹 최상단 지주사 대림(구 대림코퍼레이션)에 이 회장 지분은 없었다. 이해욱 회장은 본인 소유격 계열사 대림H&L, 대림I&S 몸집을 불려 차례로 대림에 흡수합병하는 방식으로 그룹 지배력을 넓혀갔다.

대림이 이해욱 회장 100% 소유인 해운 중개기업 대림H&L을 합병하자 이 회장의 대림 지분은 단번에 32%까지 올랐고 이준용 명예회장에서 이해욱 회장으로 승계구도가 본격화됐다.

여기서 한 번 더 지배력을 끌어 올린 게 대림I&S다. 이해욱 회장은 이후 2015년 지분 99.2%를 가지고 있던 시스템통합(SI) 업체 대림I&S와 대림코퍼레이션이 추가로 합병하면서 대림 내 지분을 52.3%까지 끌어 올리며 최대주주가 됐다.

이 회장이 대림I&S를 내세워 그룹 지배권을 확장할 수 있었던 것은 탄탄한 내부거래 활동 덕분이다. 대림I&S 매출의 절반 이상을 제공하는 DL(구 대림산업)을 필두로 그룹 계열사들은 건설관련 전산용역, IT 인프라 구축 통신공사, 시스템관리(SM), 건물위탁관리 등을 지원했다.

이해욱 회장이 대림산업 구조조정실 부장 시절인 1999년 대림I&S를 92억원 헐값에 사들였다. 이후 대림과 합병 전까지 10년 넘게 내부거래 비중 60% 이상 유지했고, 2006년 이후 고정적으로 확보한 내부거래 매출만 1000억원 이상이었다. 지난 2012년에는 내부거래 비중 90.2%로 전체 매출 2896억원 중 2612억원을 차지했다.

이렇게 올린 수익으로 대림I&S는 이 회장에게 돈방석을 안겨줬다. 대림I&S는 지난 2001년부터 대림에 흡수합병되기 전까지 9차례 배당으로 이 회장에게 300억원 이상 현금이 돌아갔다. 특히 지난 2007년에는 영업이익(122억원)의 2배가 넘는 250억원을 배당 책정해 당시 53.7% 주식을 보유한 이 회장에게만 130억원을 수익으로 안겨줬다.

대림I&S가 이 회장에 쥐어준 수익은 이뿐만이 아니다. 이 회장은 갖고 있던 소량의 대림산업 지분을 대림I&S에 팔았다. 대림I&S는 2014년 7월 대림산업 보통주 0.47%(16만3644주), 우선주 0.17%(6990주)를 전량 매입해 이 회장은 145억원을 벌었다.

또 내부거래로 몸집이 커진 덕에 대림I&S는 대림코퍼레이션의 합병 과정에서 비싼 값을 받을 수 있었다. 대림I&S은 흡수합병 당시 주당 17만2263원 가격으로 책정됐다. 이 회장이 대림I&S에 들인 100억원 상당이 12배 이상 뛰어 1290억원 가치가 된 셈이다. 이 회장이 대림 지분 52.3%를 확보해 과반 이상의 그룹 지배권을 강화할 수 있었던 결정적 역할이었다.

대림 지분을 절반 이상 가지게 된 이해욱 회장은 거액의 배당금 잔치를 벌였다. 지난 2015년 이 회장은 대림 최대주주가 되자마자 184억원에 달하는 배당금을 책정해 90억원 이상 경영승계 자금을 취득했다. 당해 배당성향은 480%까지 치솟았다.

대림I&S이 운영하던 SI 사업부는 대림에 넘어와서도 그룹사와의 SI 내부거래가 활발하다. 지난해 DL을 통한 SI 내부거래만 1229억원이었고, DL건설로부터도 통신 공사와 정보시스템 개발 관리로 356억원 수익을 올렸다. 지난해 SI 부문 전체 매출은 2605억원으로 합병 전과 유사한 규모다.

매출 2조원대 기업 대림 속에 들어와 SI 내부거래를 진행 하다보니 일감몰아주기 규제 부담도 덜었다. 합병 직전 내부거래 비중 67.1%에 2667억원 매출을 거둔 SI 사업은 지난해에도 비슷한 규모를 달성했지만, 대림 전체 내부거래 비중을 볼 때 18.7%에 불과하다. SI 사업이 상대적으로 규모가 큰 석유화학, 선박해운 물류 사업에 가려졌기 때문이다.

대림은 장기적으로 SI 사업이라는 공통점을 들어 그룹 내 실질적 지주사 DL과 합병할 가능성도 거론된다. 올해 1월 그룹 개편 이후 대림산업이 DL이앤씨와 DL케미칼을 분할하면서 존속법인 DL 사업 목적에 SI 사업이 명시됐다. 한 그룹 내 SI 업체를 두개 이상 운영할 필요가 없어 대림과의 합병 가능성을 암시하는 지점이다.

이 경우 비상장사 대림은 상장사 DL과 합병하면 우회 상장 효과를 거둘 수 있게 된다. 재무적 투자자(FI)가 엑시트(투자금 회수) 과정에서 요구할 수 있는 기업공개(IPO) 압박에서도 자유로울 수 있다. 지난 3월 대림 지분 26.7% 보유했던 KCGI가 지분 전량 매각하면서 특수목적회사(SPC) 에코그란데가 대림 지분 19%를 확보했다. KCGI 또한 대림에 IPO를 요구할 것을 검토한 상황이었다.

두 지주사가 합병하면 대림과 DL을 거치며 계열사 지배력이 떨어지는 문제도 해결할 수 있다. 그간 50% 이상 지분을 가진 대림과는 반대로 DL에 대한 이 회장의 지배력이 낮아 지배구조를 개선해야 한다는 시각이 팽배했다.

대림이 지분스왑으로 DL 지배 강화에 나선 것도 DL과의 합병을 위한 포석 과정으로 이해 가능하다. DL은 지난 5월 DL이앤씨 보통주 공개매수에 나섰고 대림이 사실상 단독 참여 형태로 계약 체결했다. 대림은 DL이앤씨 보통주 전량을 현물출자해 DL 신주 551만여주로 교환받았다. 이로 인해 대림의 DL지분율은 기존 21.67%에서 42.3%까지 뛰었다.

김순실 기자

댓글목록 0